公司炒股 玉米看涨预期受阻,后续市场机会在哪里?

发布日期:2024-10-28 19:15 点击次数:162

公司炒股

公司炒股

* **监管合规:**选择受权威机构监管的平台,如美国商品期货交易委员会 (CFTC) 或英国金融行为监管局 (FCA)。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

来源:芝商所CMEGroup

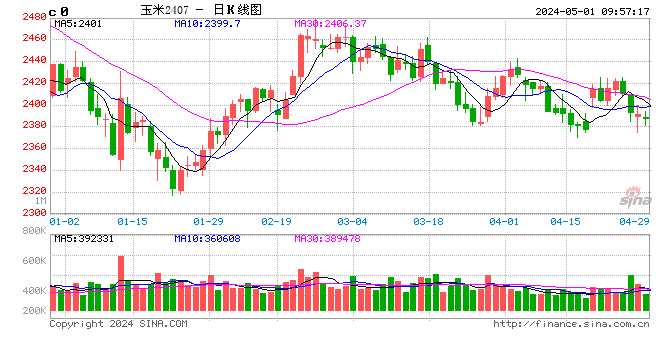

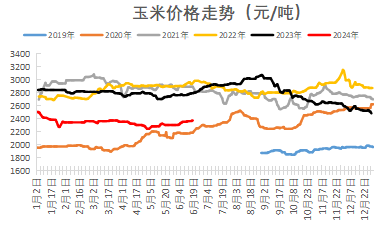

临近7月份,进口储备玉米加码投放及超期稻谷投放预期再度打压玉米市场看涨情绪,新季小麦已具备饲用替代优势,现货端玉米价格虽相对坚挺,但连盘玉米走势已出现明显回调,与5月底前后玉米市场走势类似。那么,后续玉米市场的机会在哪里?

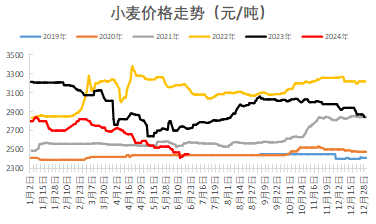

新麦增储提振价格 饲用替代预期减弱

今年小麦丰产上市,6月5日中储粮集团公司发布公告,正式宣布今年小麦增储,但小麦上市初期,在阶段性供应压力的压制下,仍然先延续了下跌走势。随着政策增储一批又一批地推进,小麦价格在6月中旬企稳反弹,6月20日已经开始公布第四批小麦增储收购库点了。在增储和轮入政策的支撑下,小麦价格年内继续下跌的空间已相对有限。据笔者测算,6月份小麦进入饲料领域替代玉米、豆粕的价差优势最高超过120元/吨(6月中旬小麦价格的低点位置),随后在小麦价格反弹以及豆粕价格下跌走势中,小麦饲用替代优势减弱,近期维持在70元/吨附近。小麦仍然具备一定的饲用替代优势,现阶段仍在挤占玉米饲用需求。不过,据市场预估,今年小麦增储规模在1500万吨左右,量级较大,进一步降低了后续小麦对玉米的替代预期,因而小麦对玉米的压力预期放缓,年度小麦替代玉米的利空预期减弱。

资料来源:mysteel,新湖期货研究所

资料来源:mysteel,新湖期货研究所

资料来源:mysteel,新湖期货研究所

资料来源:mysteel,新湖期货研究所

资料来源:mysteel,新湖期货研究所

资料来源:mysteel,新湖期货研究所

进口储备投放量低 市场担忧后续加码

5月28日进口储备玉米邀标投放重启,但每周投放量均较少,仅几万到十几万吨。市场消息称第一批投放清单仅42.18万吨,而后续如何投放暂无消息。市场认为,类似去年同期,相关部门担心新麦上市阶段投放政策性粮源造成主粮之间价格“踩踏”,进而延迟政策性粮源投放。临近7月份,配合小麦价格的止跌企稳,市场对进口储备玉米有加码投放的担忧,且此前市场传闻超期稻谷也将于7月中旬左右投放,量级在1500万吨左右,起拍价同比下调,压制玉米市场看涨情绪。但后续政策粮如何投放,是否会再次延迟仍有较强的不确定性,若进入7月份政策粮投放仍未兑现,玉米现货端贸易低库存问题恐再度有利多交易空间,需持续关注政策粮投放动向。

进入天气交易阶段 新季玉米易有利多

6月初,华北多地气温超40℃,华北地区旱情引发市场关注,但6月中下旬华北地区迎来几轮大范围降水,市场对本轮干旱问题交易热度下降。6月下旬,东北地区降雨频繁,6月23日黑龙江省启动防汛四级应急响应,哈尔滨、牡丹江、佳木斯、双鸭山、鸡西、七台河降雨较多,其中七台河市成片的玉米田被淹,当地玉米株高仅30厘米左右,洪水对玉米生长影响较大,部分地块存在绝收可能。气象预报显示,后续一周黑龙江降水有所减弱,仍需持续关注天气对玉米产量的影响。按照往年洪涝灾害来看,对玉米面积的影响相对有限,期货盘面短暂冲高后将再度回归基本面交易,但在玉米收获阶段,仍有再度交易生长期洪涝灾害对单产影响的,往年玉米市场灾害多集中在收割季统一交易减产,灾害发生时期货盘面交易较少,但近两年来,玉米盘面对天气交易更为及时、敏感,在玉米区间震荡阶段,天气题材易有利多交易机会。综合来看,进口储备玉米和超期稻谷的投放是悬在玉米价格上的达摩克利斯之剑,压制玉米价格的上行预期,待到该利空彻底兑现阶段,玉米价格仍有较强的回调预期,但因该因素对玉米价格的打压时间已久,恐难有较大的下跌空间。而在该项利空未能兑现阶段,或是延迟兑现阶段,玉米价格仍有上行的驱动力,比如天气题材、低库存问题,只是玉米市场短期难以摆脱此前的震荡区间,仍需要政策粮投放利空兑现后才有新的交易机会。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远 公司炒股